あなたのお子さんは将来、何を目指すのでしょうか?サッカー選手?医者?それとも世界で活躍するエンジニアでしょうか?子供が将来何になって、どんなふうに活躍しているかなんて全く想像もつきませんよね。子供の可能性は無限大です。

そしてこうした子供の可能性を広げたり伸ばしたりするためにはお金が必要不可欠です。実際「子供の才能以上に親の裕福さの方が良い結果を生む」という研究結果もあるくらい、親の経済面は重要なのです。親としては十分な経済力を持ち「あなたがやりたいと思ったことはなんでもやらせてあげるよ」とどっしりと構えていたいものですよね。

そこでこの記事では、子供の幸せをサポートするためには、いつ・どの程度のお金が必要なのか、またそのお金を準備するための手段について、解説します。

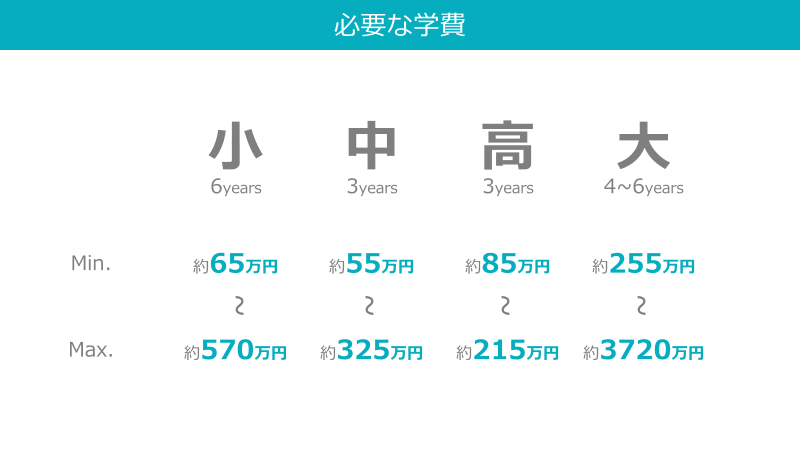

いつまでにどれくらいのお金が必要か

必要なお金の概要

いつまでにどれくらいのお金が必要かを見積もるためにはまず、自分の子供をどのような環境に置くかをイメージする必要があります。

公立/私立どちらの学校に通うか、大学進学するか、大学進学する際は専攻はどうするのかで大きく金額が変わってきます。

そこで、それぞれの学校でかかる金額を以下にまとめました。

(LikeU、ごうぎんなび、薬剤師を目指す!薬学部講座をもとに作成)

進学先をイメージする

かつては1つの会社に就職して働き続ける終身雇用の時代だったので、業績の安定した大手企業に新卒で入社できれば勝ち組でした。そのためには一流大学を卒業していることが大きなアドバンテージでした。なぜなら、欧米は個人のスキルにあった役割を与えられるジョブ型雇用であるのに対して、大半の伝統的な日系大企業はジョブローテーションによって幅広い職種に就業させるメンバーシップ型雇用だからです。

メンバーシップ型雇用の場合は突出した何かを持っている人ではなく、全体的に平均以上をとれる人材の方が好まれます。これはまさに日本の教育方針と一緒。そのため企業としては、学歴が高い人を採用すれば基本的には間違いないわけです。

しかし今や終身雇用制度も崩壊しつつありますし、多くの日本企業では「今まで通りではだめだ、イノベーションを起こさないと生き残っていけない」と考え始めています。こうなってくると、他のみんなと同じように平均点が取れる人材よりも何かに突出している人材や、人と違ったアイデアを出せる人材などが重宝されるわけです。

つまり、高学歴だからといって大企業に就職できる時代は終わりましたし、例え大企業に就職できたとしても、年功序列で長く勤めているだけで安定して給与を得られる時代は終わったといえます。

また、ITの進歩によってフリーランスとして働くことも容易になりました。フリーランスは技術・スキルがすべてですから、学歴なんてものは全く関係ないんですね。

また起業家を目指す場合も、学歴はあまり関係ないでしょう。ZOZOの創業者である前澤さんも高卒ですが、大きな会社を築き上げた優秀な経営者ですよね。

さて。こうした現状を踏まえたうえで、子供達にはどのような環境を用意すべきなのでしょうか?

その正解は「子供自身がきめる」だと思います。子供の主体性・自律心を尊重し、子供自身が自分の道を決め、それを親がサポートするのが最も好ましいでしょう。

もちろん小学校低学年くらいまでは、自分で選ぶことが難しいかもしれませんので、小学校選びまでは親が行う必要があるでしょう。しかし中学校からは自分自身で選ばせるべきです。

では、親はどの程度の学費を用意すべきでしょうか。

理想は「子供の選択にNOと言わないで済む金額」が用意できるといいですね。例えば子供が私立中学に通いたい、と考えれば「お金のことは心配しなくてもいいから好きにしなさい」と背中を押してあげられる金額を用意してあげられるのが望ましいです。

そのため私の場合は、公立小学校、私立中高、理系私立大学を通わせてあげられる位の金額を用意しておきたいと考えています。つまり学費の総額は1200万円くらいですね。(高っ!)

因みに小学校は公立を選択した理由はこちらの記事に記載しています。

学費の準備手段7選

ここまでで、子供1人あたりにつき学費をいくら用意すべきかのイメージが付いたと思います。しかし一方で、学費ってこんなに必要なの!?唖然。。。って感じですよね。

大丈夫です。ご安心ください。学費の準備手段はたくさんあります。順番に解説します。

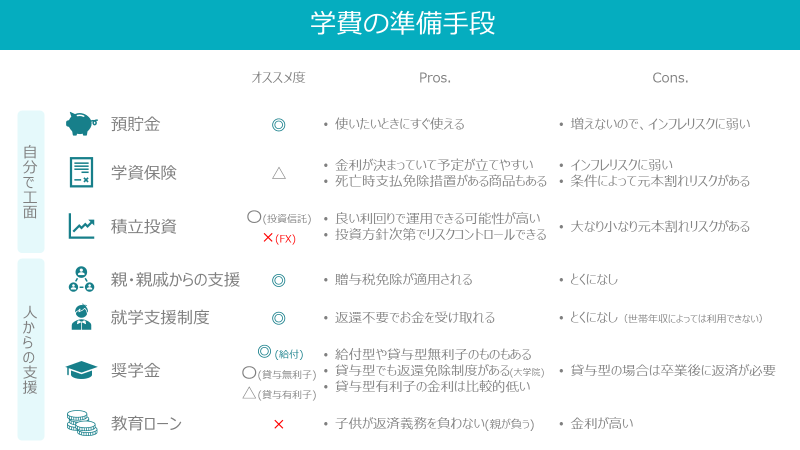

自分で工面する

- 預貯金(円、外貨預金)

- 学資保険

- 積立投資(投資信託・株・FXなど)

人から支援してもらう

- 親・親戚に支援してもらう

- 就学支援制度

- 奨学金

- 教育ローン

自分で工面する

預貯金

預貯金での学費の準備は、基本的に減ることはなく、また使いたいときにすぐに使えることがメリットです。

しかし一方で、銀行の普通預金金利は現在0.002%程度と限りなくゼロに近いので、利子による収入は期待できません。そのためインフレリスク(物価が値上がりするリスク)には弱いというデメリットがあります。

インフレリスクとは、大学入学時に500万円必要だと見積もって18年間コツコツと貯金をしていたけれど、実際に18年後には600万円必要になっていた、というリスクのことです。実際に学費のインフレ率は年1~2%にもなるといわれています。少子化が加速する日本では、この学費のインフレが今後加速する可能性もあるため注意が必要です。

また預貯金の中には外貨預金という選択肢もあります。日本は上述の通り、超低金利であるため外貨を預金した方が高い金利を得られる可能性があります。

また為替は変動しますので、外貨預金時よりも満期時までに円安が進めばその差分は差益になります。例えば、外貨預金時は1ドル=100円で1万円分外貨預金したとします。つまり100ドルを預金します。その後満期時に1ドル=110円と円安が進んだとすると、1.1万円に増えたことになります。

しかし逆に円高が進んだ場合は差損が生じてしまいます。これがデメリットです。この為替変動リスクによって金利による収益を上回る差損が生じてしまい元本割れしてしまうリスクがある点に注意が必要です。

学資保険

教育資金の準備として学資保険は有名ですよね。

預貯金では増やせなかったお金を、一定額を一定期間で積み立てることにより少しでも金利を得ようという考えの場合は、学資保険が合致するかもしれません。何よりも、金利が決まっているので予定が立てやすいのが、大きなメリットでしょう。また学資保険の中には親が万が一死亡した場合にも支払いが免除措置が組み込まれているモノもあるため、親としては安心できるかもしれません。

しかし一方、学資保険についてもリスクがあります。

1つは倒産リスクです。もし加入していた保険会社が倒産した場合、想定していた金額を得られる保証はありません。また預貯金同様、インフレリスクもあります。

また一昔前は利回りが高かったのですが、低金利の現在ではどの学資保険も利回りが低く、中には元本割れしている商品もあるため注意が必要です。途中解約した場合は元本割れリスクは高まります。

さらにメリットとして挙げた親が死亡した際の免除措置については、学資保険ではなく安価な死亡保険に入った方が費用対効果は高いといわれています。

積立投資(投資信託、株、FXなど)

中には「投資は危険なもの」というイメージの方もいるかもしれませんが、一概にそうとも言えません。確かにハイリターンを狙う場合はハイリスクになりがちですが、ローリターンを狙えばローリスクに抑えられるのが投資です。その上、複数の投資先に分散投資したり長期投資することで、そうしたリスクもコントロールすることが可能です。従って、中長期にわたって正しい投資先に分散的に投資すれば、ローリスクで預金や学資保険以上の利回りで運用することも可能です。

学費を貯めるための投資としてお勧めなのは、今から少しずつ投資信託に積立投資しながら、長期的に運用することです。投資信託は例え少額であっても分散投資できるため、リスクを軽減させながらより確実なリターンを得ることができるためです。

一方、FXは絶対にお勧めしません。なぜならFXは各国の情勢に依存するため、10年、15年後の外貨の変動は誰にも予測できないからです。そのためギャンブル性が高く、確実性が必要な学費の準備には向きません。

人からの支援

親(祖父母)や親戚に支援してもらう

頼れる親(祖父母)や親戚にお金をもらったり借りたりするのも一つの手です。

なお祖父母から孫へ贈与する際、1年間(1/1~12/31)に110万円以下の場合や必要になったタイミングでの都度贈与であれば贈与税はかかりません。また、30歳未満の孫へ学費を一括で贈与する場合でも、計1500万円までは贈与税がかかりません。(参考:国税庁)

こうした制度をうまく使って、生前贈与として支援してもらうのもよいでしょう。

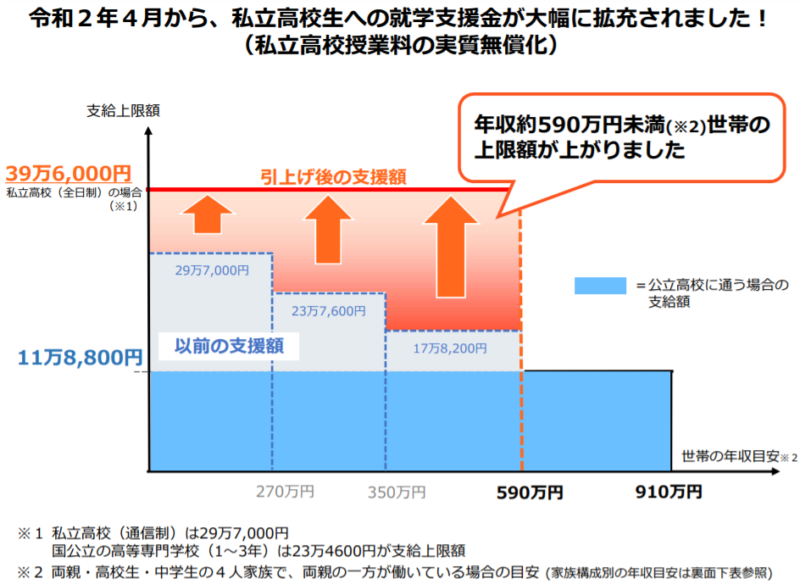

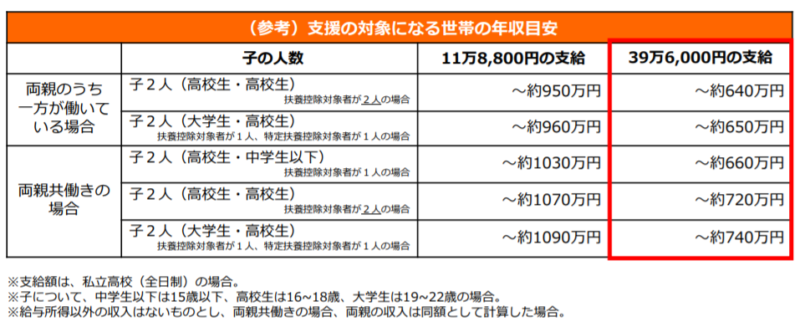

就学支援制度

条件によっては、国から高校や大学への就学支援金を得られます。幅広い世帯年収が対象になりますので、利用できる場合は積極的に活用することをお勧めします。対象世帯かを是非調べてみてくださいね。

高校の場合は、最大年間39.6万円の支援が受けられます。大きいですよね!!

大学の場合は、最大入学金28万円、授業料70万円の支援が受けられます。これまた大きい!!

奨学金

国・大学・法人など様々な機関が様々な奨学金制度を提供しています。

貸与型奨学金は、子供が借りて卒業後に子供自身が返していくものです。よく卒業後「奨学金返済ができない」という問題をメディアが取り上げていることもあり、奨学金に頼ることに罪悪感を感じる親御さんもいるかもしれません。

実は私もそうでした。親である私が、子供の学費を十分に払えなかった分を子供自身の借金にしてしまって良いのだろうか、と。

しかし奨学金には給付型もあります。つまり「返さなくていい奨学金」です。これならば親が罪悪感を感じずに頼れるのではないでしょうか。

大学の奨学金の多くは給付型奨学金です。

例えば慶応大学の場合は地方出身者を対象に入学金20万円、年額60~150万円(学部・年次による)の奨学金給付制度を設けています。早稲田大学でも地方出身者を対象に年額45~70万円(学部・年次による)の奨学金給付制度を設けています。この他の大学でも給付奨学金制度を設けている学校は多くあるので、活用できそうな場合は積極的に活用することをお勧めします。

二つ目は法人による奨学金給付制度です。

例えばキーエンス財団は一定の条件をもとに月額8万円の給付奨学金制度を設けています。年額にして96万円!大きいですよね!!

また江副記念リクルート財団では、音楽・スポーツ・アート・学術(理系)の分野で海外の大学・大学院に留学したい学生を対象として年額上限1000~3000万円(分野による)の給付奨学金制度を設けています。超太っ腹です!(驚)

こうした法人の奨学金制度はそこまで認知度が高くないため、競争率が低い可能性があります。積極的に応募してみると良いでしょう。

実は私も大学院入学時、ダメもとで応募した財団法人の奨学生に選んでいただき、月額6万円の給付奨学金を2年間いただいていました。簡単なレポートの選考であり、定員も10人前後とかなり少なかったのですが…周りに応募した人はいませんでしたし、あまり多くの応募者がいなかったのではないかと推測しています。

そして最後は国の機関、日本学生支援機構(JASSO)による奨学金制度です。JASSOの奨学金は貸与型のイメージがありますが、世帯年収次第では給付型奨学金制度を利用できます。

また大学院生の場合、研究業績によって給付奨学金の返還免除を受けることもできます。

実際、私の所属していた研究室では国際学会発表を積極的に行っていたので、研究室の同級生数人は全額返還免除になっていました。私は全額免除はかなわなかったものの、半額免除していただきました。

なお、JASSOの貸与給付金の場合、無利子のものと有利子のものがあります。有利子の奨学金は無利子のものよりも多くのお金を借りることができますが、返還時には金利が0.001%~0.5%程必要となりますので、注意が必要です。

教育ローン

教育ローンは日本政策金融公庫(国の機関)や各銀行などで組むことができます。このローンは、親が借りるものなので返済義務は親にあります。

子供を想う親であれば、子供が返済義務を負う奨学金よりも教育ローンを組んであげたいと思う方もいるかもしれませんが、金利が1~4%と非常に高いのでお勧めしません。

まとめ

子供の学費は進学先によって大きく異なります。そのためまずは子供の進学先をイメージし、どのくらいの金額が必要かを知ることが重要です。

学費を計算してみると途方に暮れるほどの大金を用意しなくてはならないことに気づくでしょう。しかし必要になるのは数年・十数年後であり、用意する方法もたくさんあります。そのため、子供が小さいうちからどのような手段使って用意するかを計画しておくと良いでしょう。そうすることで、金銭面で困ることなく安心して子育てすることができます。

是非この機会に、子供の学費の貯め方について考えてみてくださいね。

コメント